Teaduspõhine majandus

Teaduspõhise majanduse kolm aspekti:

1. Haritud inimressurss

2. Teadusuuringud majanduse aluseks

3. Ettevõtjate ja haridusasutuste koostöö

Teaduspõhise majanduse kolm arenguetappi

• Ressursipõhisus (maa, vara jne)

• Investeeringutele põhinev

• Teadmised – panus inimkapitali

T

I

R

Näited Eestist – püüd olla teadmusühiskond

• Skype

• Teadmised, oskused on tähtsad ressursid

• Koostöövõime (äri, kultuur, haridus jt)

• Uuendustegevus

• Loovus, tarbijakesksus

• Pehmete väärtuste olulisuse tõus – kultuur, elustiil, emotsioonid jne

Presidendi hüüe välismaa elavatele eestlastele – TALENDID KOJU

Väärtus on inimkaitalil

• Haridus

• Ettevõtlikkus

• Motiveeritus

• Kogemused

• Teadmised

• Oskused

HARIDUSPOLIITIKA

• Hea haridus annab aluse heale toimetulekule elus

• Kohustuslik põhiharidus tasuta (I tase)

• Gümnaasium, kutsekool (II tase)

• Ülikool (III tase)

Haridus ja tervis ning eluiga

• Formaal- ja mitteformaalharidus

• Elukestev õpe

• Avatud ülikool

• Väärikate ülikool

Sotsiaalkapital

Elukvaliteet, pensionäride aktiivne osavõtt ühiskonnaelust, tööturg ja kõrge iga

Teadmusühiskonna tähtsad tegurid on:

INNOVATSIOON

INTELLEKTUAALNE OMAND

LOOMEMAJANDUS

Innovatsioon

Uue toomine, võib olla ka vana uuenemine

Innovatsiooni sambad

• Teadmised

• Loovus

• Motivatsioon

Intellektuaalne omand

• Loometöö tulemusel sündinud isiklikud tulemused

• Liigid: Autoriõigus. Autoriõigusega õigused

Tööstusomand. Kuidas tagada intellektuaalse omandi kaitset?

• Loomemajandus

• On ühendatud kultuur ja ettevõtlus

• Inimese isiklik anne – kunst, käsitöö, reklaamindus, filmindus, muusika jne

• Loomemajanduse valdkond on väga lai

TÖÖTURG

• Tööturg – töövõtjad ja tööandjad

• Pakutakse oskusi, teadmisi, oskusi

• Tööandjad maksavad

• Füüsilise töö vähenemine (teadmised, tehnoloogia on olulisemad)

• Otsitakse peaga töötajaid

• Haridus ja loovus

TÖÖTURG JA TÖÖHÕIVEPOLIITIKA

1. Puudutab tööealist osa rahvastikust

2. Eesti statistika – 15 – 74-aastased

3. Jaguneb kaheks: aktiivne osa – töötajad ja töötud; mitteaktiivne e passiivne – ei soovi töötada või ei ole võimelised (tudengid, koduperenaised jt)

4. Hõivatus – uuri tabelit lk 30

5. Mida peaks riik tegema, et inimene sooviks jätkata töötamist ka pensionieas?

Näide meediast – Eesti tööealiste elanike arv kahaneb prognoosi kohaselt kiirelt

• 04.11.2009 Urmas Seaver Postimees, reporter

Eurostati prognoosi kohaselt kahaneb Eesti tööealiste elanike arv järgmise 16 aasta jooksul pea 100 000 inimese võrra, pensioniealiste arv kasvab aga samas ligi 44 000 inimese võrra. Nii on Eurostati andmetel Eestis tänavu ühtekokku 885 972 tööealist (vanus 15-62 (aastat) inimest, mis moodustab 66,3 protsenti kogu Eesti elanike arvust, milleks on ligi 1,34 miljonit inimest. Pensioniealisi (vanus 63 aastat ja üle selle) inimesi on aga 250 631, mis on 18,8 protsenti elanike üldarvust. Aastal 2025 on aga prognoosi kohaselt tööealiste elanike arv kahanenud 787 019 inimeseni, mis moodustaks 60,9 protsenti kogu Eesti elanike arvust, milleks prognoositakse 1,29 miljonit inimest. Pensioniealisi peaks aga siis olema 294 554 inimest ehk 22,8 protsenti elanike üldarvust. Aastaks 2035 pakub Eurostat tööealiste arvuks Eestis 753 055 inimest ehk 60,6 protsenti elanike üldarvust, milleks prognoositakse 1,24 miljonit inimest. Pensioniealisi peaks aga siis olema juba 315 150 inimest ehk 25,4 protsenti elanike üldarvust.

Tööpuudus mõjutab kogu ühiskonda

1. Tööpuudus ja tööjõupuudus

2. Suur probleem ühiskonnale – majanduslik kahju, sotsiaalne kahju (nt. soov mitte teha tööd).

3. Tööpuudus kasvatab riigikulutusi

4. Täistööhõive 100 % pole võimalik

5. Kvalifikatsiooni täiendamine

6. Struktuurne tööpuudus – töötute oskused ei vasta tööandja ootustele

Tööränne

• Sise- ja välisränne

• Nimeta töörände positiivsed ja negatiivsed tagajärjed

• Statistika aastaraamat 2013

Hõivepoliitika – poliitika, mis tegeleb töötusest põhjustatud majanduslike ja sotsiaalsete pingete vältimiseks

Tööseadusandlus

• Töölepinguseadus

• Mis on ametiühing? Millist kasu saab töötaja, kui ta kuulub ametiühingusse?

Euroopa Liidu hõivepoliitika neli sammast – OTSI INTERNETIST

Küsimused olevikus, mis mõjutavad tulevikku.

• Kuidas valmistud sina tulevaseks elukutseks? Kus?

• Kelleks tahad saada?

• Kus on võimalik seda ametit õppida?

Tarbimine

• Eratarbimine – meenuta SKP osa

• Avalik tarbimine –meenuta SKP osa

• Millest sõltub tarbimine?

• Iseloomusta eestlase tarbimist?

Vastutustundlik tarbimine

• Teadlikkus tootest ja tarbimisest

• Toote mõju teistele aspektidele

• Väärtushinnangud

• Liigtarbimise vältimine

• Säästev tarbimine – Miks me peame säästvalt tarbima?

Tarbijakaitse

• 1962, J. F. Kennedy ajal

• Ameerikas

• Eestis 1994 – Tarbijakaitseamet

• Müüja vastutus kui ka ostja teadlikkus

Tarbimisühiskond

• Millal kujunes?

• Miks langeb kauba hind?

• Miks kasvas tarbimine 1950-1960-ndatel?

• Kuidas mõjutas rahvusvaheline kaubandus tarbimist?

Tarbimisühiskonna kriitika

• David Korten, Jean Baudrillard, Kalle Lasn

Sotsiaalne turvalisus

• INDIVIDUAALNE ASPEKT – füüsiline ja sotsiaalne kaitse. Sõltub inimese enda ostustest ja valikutest

• ÜHISKONDLIK ASPEKT – ühiskonna terviklik heaolu ehk elukvaliteet. Materiaalne kindlustatus, tulude ja kulude õiglane jaotus, toimiv tervishoiu- ja haridussüsteem

Elukvaliteedi näitajad

IAI – Inimarenguindeks

1. Eluiga – tervis ja pikaealisus

2. Haridus – kirjaoskus

3. Elujärg – SKP per capita

EESTI koht inimarenguuringus

Heaoluühiskond

Missugune ühiskond on heaoluühiskond? Sotsiaalpoliitika mudelid

Paks riik – KK, SDE

Õhuke riik – RE, IRL

Riigi sotsiaalkulutused tagavad kodanike heaolu

Eestis 15 % SKP-st

2008 aastal 1809 eurot ühe elaniku kohta

Mis on sotsiaalse sidususe eesmärk? Mida arvad sina?

Millega tegeleb riigi sotsiaalpoliitika?

• Tagada sotsiaalne turvalisus

• Teenused – arstiabi, haridus, munitsipaaleluase

• Rahalised väljamaksed – kindlustushüvitis, abiraha, toetus

• Sotsiaalhoolekande põhimõtted

• Inimõiguste järgimine

• … peab tagama sotsiaalse turvalisuse ja abivajaja toimetuleku, kui võimalused puuduvad

• Isik ja perekond vastutavad eelkõige

• Riik tuleb appi ja pakub soodustusi

Sihtrühmad – alalised elanikud, elamisloa alusel elavad ja pagulased

Vältimatu sotsiaalabi – kes saavad ja kuidas see väljendub?

Milles seisneb sotsiaalteenuse (varjupaik) ja sotsiaaltoetuse (peretoetus) erinevus?

Nimeta peretoetuste liike.

Absoluutne vaesus versus suhteline vaesus

• Vaesus

• Sotsiaalne probleem

• Ressursside puudumine

• Absoluutne vaesus – allapoole riiklikult määratletud piirist

• Suhteline vaesus – allpool ühiskonna keskmist

Kuidas riik aitab leevendada vaesust?

• Vaesus ja lapsed

• Vaesuse piir lapsele – 87 eurot kuus igale lapsele

• Vaesus kui lapsele määratud sissetulek on alla selle

• Eestis elab 45800 last absoluutses vaesuses

MIKS EESTI NÄITAJAD ON NII KEHVAD?

• Sotsiaalkindlustuse printsiibid ja rakendusalad

Mis tähendab kindlustamine?

1. Tulevase hüvituse saaja kaasatakse rahaliste ressursside kogumisse

2. Hüvitist saab vaid see, kes on teinud sissemakseid (suuruse saab samuti määrata)

3. Makse ei lähe muuks otstarbeks

4. Ka pensioni suurus sõltub töötatud aastatest (v.a riigipension)

5. Tervisekindlustuses kehtib solidaarsusprintsiip – kõigile teenused võrdselt (kindel % palgast)

• Pensionisüsteem

• http://www.pensionikeskus.ee

• 3 sammast

• Saksamaal on riigipension – min 40 % meeslihttöölise palk

• Riik teostab järelvalvet pensionifondide üle

• Sotsiaaltoetused ja hoolekanne

• Lisaks sotsiaalkindlustusele rahastatakse sotsiaalprogramme ka riigieelarvest

• Abiraha või sotsiaalteenus

2 printsiipi abi osutamisel

1. Inimesed, kes kuuluvad riskirühma – (orvud, puudega inimesed)

2. Majanduslik raske seis (lastega pered ja vanurid, töötud, üksikvanemad, toimetulekutoetus)

Globaliseeruv majandus

Üleilmastumine ehk globaliseerumine. Kultuurid ja majandused ühtlustuvad. • Algas 3000 a eKr Sumeris (A. G. Frank)

Uued kaubad maadeavastuste retkedelt. Tänapäevane globaliseerumine sai suurema hoo 1970-ndatel

Globaliseerumise tagajärjed ja probleemid

• Rikkad riigid lõikavad kasu vaestelt riikidelt

• Kaob rahvaste omanäolisus

• Kaob kultuuride omanäolisus

• Ühetaolisus

• Nimeta globaliseerimise positiivsed ja negatiivsed tagajärjed?

• Miks on McDonald olnud edukas?

Avatud ja suletud majandus

• Millele on orienteeritud avatud majandus?

• Millele on orienteeritud suletud majandus?

• Kas Eesti majandus on avatud või suletud?

• Selgita

VÄLISMAJANDUPOLIITIKA

1. Väliskaubanduse eksport ja import

2. Rahvusvaheline finantskeskkond

3. Riigi majanduse usaldusväärsuse tõstmine rahvusvahelises majanduses

4. Vajatakse välisvaluutat

5. Välisvaluutat saab, siis kui müüakse teisesse riikidesse – eksport

• Bilanss

• Välikaubanduse piirangud ehk välismajandusepoliitilised vahendid

• Vahendite eesmärk – suurendada kodumaiste kaupade ja teenuste konkurentsivõimet

• Tollimaksud (eksporditoll, imporditoll)

• Tollikvoodid (mahuline piirang)

• Mittetollilised piirangud – standardid (tootmisstandardid, tehnilised nõuded, tervishoiustandardid, mille täitmine on kohustuslik)

• Transiit

Miks on vaja piirata väliskaubandust?

• Tollimaks kui riigi tuluallikas

• Kaitsta oma tööstusharu

• Tollimaks kui riigi vastus teisele riigile

Rahvusvaheline õiglane kaubandus – mis see on?

• Arengumaades peamiselt

• Väiketootjatele õiglane hind

• Pikaajalised partnersuhted

• Kõrgem kokkuostu hind

• Välditakse vahendajaid

• Ei tohi kasutada lapstööjõudu

• Ei tohi raisata looduvarasid

• 1500000 töölist ja talunikku ühendab

• Märk, mis annab tarbijale infot, et see toode vastab õiglase kaubanduse kriteeriumile

Eesti rahvusvaheline konkurentsivõime

• IMD edetabel

• Kas Eesti väiksus on takistuseks rahvusvahelises konkurentsis?

• Näited väikestest edukatest riikidest?

• Väliskaubandusbilanss 2013 jaanuar-mai

KOOSTÖÖ VORMID

• Riikidevaheline koostöö võimaldab kasutada efektiivselt ressursse

• Saada teadmisi

• Vahetada tööjõudu

• Teha investeeringuid

OTSI INTERNETIST VASTUSEID!!

Vabakaubandustsoonid – nimeta

Tolliliit – nimeta

Ühisturg – nimeta

Majandusühendus – nimeta

WTO – ÜRO tütarorganisatsioon 1947

• Eesti on liige 1999. aastast

• Soodustada riikidevahelist koostööd

• Kaubandusläbirääkimised riikide vahel

• Partnereid tuleb kohelda võrdselt

• Alandada tollimakse

• Kriitika WTO-le (soosib suuri tööstusriike ja pärsib arenguriikide majandust)

Rahvusvaheline Valuutafond – IMF

• 1945 USA-s (Bretton Woods)

• Eesti on liige aastast 1992

• Tagada rahasüsteemi stabiilsus

• Majanduskriiside ärahoidmine

• Stabiilne majandus

• Teostab riikide majanduse järelvalvet

• Annab riikidele laene ja teavet

Rahvusvahelised finantsturud

• Börsid – teostatakse kapitali ostu ja müüki. Jagunevad a. rahaturud ja b. väärtpaberiturg

• Suurimad finantsturud – London, New York, Tokyo

• Rahvusvaheline Valuutafond (IMF) – soodustada rahvusvahelist rahanduskoostööd, valuuta stabiilsust, toetada stabiilset maailmamajanduskeskkonda

• Väärtpaberid – võlakirjad ja aktsiad

VÕLAKIRJAD ja AKTSIAD

• Ettevõte laenab raha ja võtab kohustuse see tehtud aja möödudes intressidega tagasi maksta

• Omandatakse osa ettevõttest ja õigus rääkida ettevõtte tegevuse kujundamisel

EUROOPA LIIDU ÜHTNE MAJANDUSSÜSTEEM

• Eesti kuulub ühtsesse majandusruumi

• EL majanduspoliitika aluseks on ühtsetel reeglitel toimiv siseturg

• Pikk protsess, mis sai alguse 1958 aastal, mil loodi Euroopa Majandusühendus (Tolliliit – Saksamaa. Prantsusmaa, Itaalia, Belgia, Hollandi, Luksemburg)

• Neli vabadust on Euroopa siseturu komponentideks – mis on need vabadused

EL Siseturg

• 1980 alustas Euroopa Komisjon tööd, mille eesmärk oli ühisturu loomise lõpuleviimine

• 1985 avaldas komisjon Valge Raamatu siseturu loomise kohta ja tegevusprogrammi selleni jõudmiseks

EUROOPA ÜHINE RAHA

• Lisaks neljale vabadusele on EL võtnud ühise majandusruumi tugevdamiseks kasutusele ka ühise raha euro.

• Protsess algus 1988 aastal, mil loodi EMU – Euroopa Majandus- ja Rahaliit.

• 1. 01. 1999 aastal võeti euro arveldusrahana kasutusele ning 01.01. 2002 ka sularahana.

EURO

Euro on ametlik maksevahend rohkem 325 miljoni inimese jaoks 18 ELi liikmesriigis. Euro sümbol on €. Euro paberrahad on kõikides riikides ühesugused, kuid iga riik vermib münte, mille üks külg on kõikjal ühesugune, teisel küljel kujutatakse aga rahvuslikke sümboleid. Ühisraha ei ole käibel Taanis, Rootsis ja Ühendkuningriigis. Slovakkia ühines euroalaga 2009. aasta jaanuaris. Läti 2014, Leedu ühineb 2015.

Ülejäänud kaheksa liikmesriiki, kes ühinesid ELiga pärast 2004. aastat, on võtnud kohustuse minna eurole üle, kui nad selleks valmis on.

Euroopa Liidu tõukefondid

• Integratsiooniprotsessi soodustamine

• Ühtne regionaalpoliitika

Tõukefondid

– Euroopa Sotsiaalfond

– Euroopa Regionaalarengu Fond

– Ühtekuuluvusfond

Miks on euro kasulik?

• Kaob valuutarisk – stabiilse euro kasutuselevõtt tõstab meie usaldusväärsust veelgi.

• Euro annab nii kodumaistele kui ka välisinvestoritele kindlustunde

• Eesti majandus muutub stabiilsemaks ja konkurentsivõimelisemaks

• Madalad intressid

• Vähenevad valuutavahetuskulud ettevõtetele ja turistidele

• Lihtsam on võrrelda hindu teiste rahaliidu riikidega

Mida kaotavad liikmesriigid?

Samas kaotavad liikmesriigid ühisele rahapoliitikale üleminekul võimaluse iseseisvalt otsustada oma riigi rahapoliitika üle. Otsustusõigus antakse Euroopa Keskapangale (EKP). Kui riigil ei ole võimalik otsustada oma rahapoliitika üle, tuleb majanduspoliitika teostamiseks kasutada rohkem fiskaalpoliitikat.

Tingimused, mis tuleb täita euro kasutusele võtuks

• Riik peab vastama EL Maastrichti lepingus määratud tingimustele

• Riigi rahandus-eelarve puudujääk peab olema väiksem kui 3% sisemajanduse koguproduktist

• Vahetuskurss- riik peab hoidma oma valuuta vahetuskursi euro suhtes stabiilsena

• Hinnastabiilsus- riigi inflatsioonimäär tohib olla kuni 1,5% kõrgem, kui on kolme kõige paremaid hinnastabiilsuse tulemusi saavutanud liikmesriigi keskmine

• Intressimäärad

Kes otsustab?

• Euroala liikmeks saamise otsustavad EL Nõukogu liikmeteks olevad rahandus- ja majandusministrid

• Ettepaneku teeb Euroopa Komisjon, lähtudes Euroopa Keskpanga aruandest ja europarlamendi arvamusest

• Riigi seadused peavad vastama asutamislepingule ja Euroopa Keskpanga põhikirjale

Otsing sellest blogist

UUS!!!

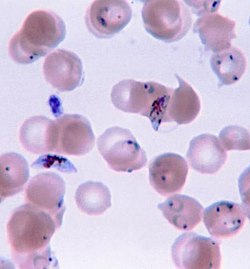

Malaaria

Malaaria ehk halltõbi on transmissiivsete haiguste rühm, mida põhjustavad punalibledesse elama asunud eukarüootsed algloomad per...

reede, 4. november 2022

neljapäev, 3. november 2022

Raha ja pangandus

Raha ja pangandus:

Raha on asjades sisalduva kasulikkuse mõõtmise ning selle alusel toimuva vahetuse abivahend.

Raha on hüviste vastu väljavahetamiseks mõeldud korduvalt kasutatav üldtunnustatud turuinstrument. Raha on rikkus, kui see rikkus on hüvistest erinev.

Hüviste puhul huvitab tarbijat tarbimisväärtus ehk kasulikkus, raha puhul on oluline vahetusväärtus.

Rikkuse likviidsuse püramiid:

Raha on likviidne finantsvara, mille funktsioonideks on:

1. Raha kui vahetusvahend - raha on bartertehingute alternatiiv, ta teeb võimalikuks jätta ära bartertehingud

2. Raha kui väärtusemõõt, st. võimaldab hinnata ja võrrelda kaupade ja teenuste väärtust

3. Raha kui maksevahend

4. Raha kui akumulatsioonivahend, raha saab teatud aja hoida, ilma väärtust kaotamata

Raha pakkumine on kogu rahavaru, mis on majanduses saadaval.

Raha pakkumist võib vaadelda kitsamas mõistes, see on baasrahana = sularaha + Keskpanga jooksvad kohustused. Kui sellele lisada nõudmiseni hoiused, valuutahoiused jt., siis raha hulk suureneb (mõiste laieneb). Eestis on baasraha hulk otseselt määratletud Eesti Panga valuutareservidega. MO(baasraha) = 15,6466 * Eesti panga valuutareservide väärtus EURO-des. Raha hulk laiemas mõistes sõltub aga kommertspankade laenutegevusest.

Pangasüsteem:

Keskpank

on pankade pank, iseseisev riiklik institutsioon, mis võib rohkem või vähem olla seotud valitsusega.

Eesti Keskpank ei allu valitsusele.

Keskpanga funktsioonid on:

· Kodumaise raha tehniline emiteerimine. Kuna Eestis kehtib Valuutakomitee süsteem, siis tekib raha juurde ainult välisraha sissevoolu teel, lihtsalt niisama ei saa raha juurde trükkida. Keskpanga kohustuste hulka kuulub raha trükkimine, hoidmine ja transport.

· Kodumaise rahakursi juhtimine ja selle määramine. Rahakurss võib olla ujuv, kus vahetuskurss kujuneb raha nõudmise ja pakkumise tagajärjel või siis fikseeritud mingi kindla rahaühiku või valuuta suhtes. Eesti kroon on seotud EURO -ga (varem oli seotud DEM-ga). Raha konventeeritavus tähendab raha vahetatavust, kas riigi siselt või ka väljaspool riiki.

· Riiklike rahatagavarade juhtimine (riikliku reservid). Eesti sai taasiseseisvumisel tagasi oma kulla (11.3 tonni), kuid see vahetati kindlate valuutade vastu, kuna kulla hoidmine oleks olnud liiga kulukas väikeriigile. Raha on paigutatud erinevate riikide võlakirjadesse.

Kommertspangad

on erapangad, kelle põhilised majanduslikud funktsioonid on:

· Klientide raha hoiustamine ehk võõrvahendite juurdetõmbamine

· Laenuandmine ja investeerimine kasumi saamise eesmärgil

· Maksete ja ülekannete teostamine

Oma kahe põhilise funktsiooni laenude andmise ja raha hoiustamise vahel peab pank leidma optimaalse tasakaalu. Raha hoiustajana müüb pank oma klientidele usaldust. Kui pank hoiaks kogu klientide raha pangas, siis ei teeniks ta üldse kasumit (reservimäär oleks 100%). Kuna panga eesmärgiks on teenida oma omanikele kasumit, peab pank võimalikult palju raha välja laenama. Iga laenamine on seotud riskiga, kui pank laenaks kõik hoiused välja oleks reservimäär 0%. Panga kasum tekib seeläbi, et väljalaenatava raha intress on suurem kui hoiustamise intress. Tasakaalu laenamise ja hoidmise vahel aitab säilitada Keskpank, kes määrab Kommertspankadele kohustusliku reservimäära, ehk kohustusliku pangas hoitava sularaha reservi suhte hoiusesse. Eestis on kohustuslikuks reservimääraks 13% ja see asub nõudehoiusena Keskpangas.

Just kommertspangad on need, kes loovad ringlusse raha juurde, suurendavad raha pakkumist, laenates välja rohkem kui nad hoiustavad. Kuna pangast laenuvõtja kasutab oma raha koheselt kaupade ja teenuste ostmiseks, tuleb see raha uuesti panka tagasi ja läheb välja laenates uuele ringile jne.. Raha juurde loomist saab tuletada reservivõimendi abil, mis on arvutatav kohustusliku reservi määra pöördväärtusena.

Pangandus:

Sõnal pangandus on mitu tähendust:

Pangandus (ingl banking) on finantseerimise ja krediteerimise tegevusharu, kus kõik rahalised, krediidi- ja arveldustegevused on koondunud ühtsese keskusse – panka. Makrotasandil on pangandus tööstusest ja kaubandusest eraldunud pangakapitali loomine, maksevahendite emissioon, laenude andmine ja tagastamine. Pangandus avaldub rahaliste vahenditega tehtavates tegevustes, mis reguleerivad kogu raharinglust ning tagavad rahapoliitika rakendamise.

Vana-Kreekas olid olemas rahavahetajad – trapesiidid. Nad vahetasid münte ja võtsid raha hoiustele. Tehti esimesed sularahata maksed, mille korral raha laekus klientide kontodele ja see debiteeriti. Nende puhul on tegemist esimeste arveldusteenustega. Lisaks andsid Kreeka templid laenu oma vahenditest. Templid ja paleed olid hästi turvatud. Eriti ohutuks peeti templeid, kuna neid valvasid jumalad ja seetõttu usuti, et templid on varguste eest kaitstud.

Juba 2. sajandil eKr olid mitmes suures linnas, nagu Teeba, Hermonthis, Memphis ja Siena, nn kuningapangad, kus hoiti maksudest kogutud raha ning riigiettevõtetest saadud tulu. Raha kulutati tavaliselt sotsiaalsete vajaduste rahuldamiseks, näiteks sõdurite palkade väljamaksmiseks.

Vana-Roomas tegelesid pangandusega mensariid ja argentariid. Esimesed neist vahetasid münte, teised kogusid raha ja andsid laenu ning tegid linnade vahel rahaülekandeid.

Keskajal nõudlus pangandusteenuste järele kasvas oluliselt: ringluses oli palju erinevaid münte, mida oli vaja vahetada, et teha kaubatehinguid. Sellest ajast pärineb ka sõna pank – koht, kus istusid müntide vahetajad. Itaalia keeles tähendab sõna banco letti või istepinki. Juba sel ajal ei tegelnud pankurid ainult raha vahetamisega, vaid ka klientide kontode haldamise ning sularahata maksetega.

Kuna katoliiklik kirik oli intresside nõudmise vastu, tegelesid pangandusega keskajal enamasti juudid. Paavst Aleksander II ütles 1179. aastal toimunud kolmandal lateraani ülemkogul, et need, kes võtavad intressi, tuleb jätta ilma osadusest ja kristlikust matusest. Pankureid kiusati taga püha Louisi ja Philipp Ilusa valitsemisajal Prantsusmaal ning Henry III ajal Inglismaal. Mõnikord ostsid tagakiusatud pankurid endale õiguse naasta riiki ning sellest kujunes valitsusele tuluallikas. 1460. aastatel alustasid Itaalias tegevust nn Montes Pietatis – asutused, mis kogusid annetusi ja andsid abivajajatele laenu. Intresse kasutati aga oma kulude katmiseks.

Üheks esimeseks pangaks peetakse Genova vabariigis asutatud partnerlust, mille ülesanne oli koguda maksu, et rahastada 1147. aastal sõda Alžeerias ja Tuneesias. Asutus tegutses kuni 1816. aastani ning muude teenuste hulgas võttis hoiuseid eraisikutelt.

Aastal 1609 avati Amsterdami Pank, mis võttis kasutusele mõiste panga florin – rahaühik, mis oli võrdsustatud puhta hõbeda kaaluga ning millesse kanti kõik vastuvõetavad mündid. Pärast seda, kui inglane William Peterson uuris Amsterdami Panga tegevust ning leidis, et kohustuste täitmiseks ei pea panga reservid ei pea olema tagatud reaalse väärismetalli kogusega, loodi 1694. aastal Petersoni projekti järgi esimene tänapäeva mõistes emissiooni- ehk keskpank, mis vastutas paberraha väljastamise eest – Inglismaa Pank (Bank of England). Panga kapitali hoiti riigi võlakirjades, mis tagasid rahatähtede väljaandmise. Samal printsiibil loodi ka 1668. aastal Rootsi Keskpank (Sveriges Rikspank, Bank of Sweden).

Hoiuste võtmine (ingl deposits)

Kliendid panevad panka oma säästud, et teenida intressi.

Laenude väljaandmine (ingl loans)

Pangad annavad laene eraisikutele, äriklientidele ja avaliku sektori organisatsioonidele. Pankade kasum on intress. Pangad pakuvad lühiajalisi, keskmise tähtajaga ja pikaajalisi laene.

Arvelduskrediit (ingl overdraft)

Pangad pakuvad arvelduskrediiti klientidele (tavaliselt äriklientidele), kes võivad kasutada raha suuremas koguses, kui on nende kontodel. Intressi arvestatakse alates hetkest, mil kontol olev summa läheb miinusesse.

Faktooring (ingl discounting of bills of exchange)

Sellist teenust kasutavad tavaliselt ettevõtted, kelle suur osa käibevarast on ostjatelt laekumata arved. Pank maksab ettevõtte ostjate (ingl bill holders) arved, kuid võtab selle pealt teenustasu. Kokkulepitud aja pärast maksavad ettevõtte ostjad arve summa pangale tagasi.

Tšekid (ingl cheque)

Pangad pakuvad oma klientidele tšekke, millega saab tasuda ostude eest. Peale identifitseerimist ja muid ametlikke protseduure vahetavad pangad klientide tšekid raha vastu välja.

Valuutavahetus (ingl currency exchange)

Pangad vahetavad välisvaluuta koduvaluutasse ja vastupidi. See teenus on üks olulisimaid rahvusvahelises kaubanduses.

Deebetkaardid (ingl debet cards)

Deebetkaardid on elektrooniline maksevahend, mis võimaldab raha võtta automaatselt maksja pangakontolt. Enamik deebetkaarte nõuab isiku identifitseerimise numbrit (ingl personal identification number) ehk PIN-koodi, mida kasutatakse tehingu kontrollimisel.[7]

Krediitkaardid (ingl credit cards)

Krediitkaardid võimaldavad panga klientidel maksta kaupade ja teenust eest, laenates pangalt raha. Teenuseosutaja saab raha kohe, kuid klient maksab pangale raha tagasi hiljem arvestatud intressiga.

Sularahaautomaadid (ingl ATM)

Sularahaautomaadid asendavad inimtöötajaid, pakkudes lihtsamaid pangateenuseid, nagu sularaha väljavõtmine, maksete sooritamine, kontojäägi vaatamine. Tavaliselt on automaadid avatud 24 tundi ning asuvad kohtades, mis ei ole pangakontoritega seotud.

Interneti- ja telefonipangandus (ingl internet banking, mobile banking)

Kõiki pangateenuseid (nt sooritada makseid, teha rahaülekandeid) on võimalik teha internetis ja mobiiltelefonis, kasutades spetsiaalseid rakendusi.

Tänapäeva pangandusteenuste hulka kuulub ka pangagarantiide väljaandmine, privaatne pangandus (eriteenindus rikastele klientidele), konsultatsiooniteenused, klienditeenindus telefoni ja internetivahendusel.

Pangandus on oma olemuselt riskide uurimine, juhtimine ning strateegia arendamine eesmärgiga viia riskid miinimumini või neid vältida. Eristatakse järgmisi riske.

Krediidirisk

Krediidirisk on risk, et tehingu vastaspool ei ole võimeline täitma või ei soovi täita oma lepingulisi kohustusi krediidiasutuse vastu.

Likviidsusrisk

Likviidsusrisk väljendub selles, et krediidiasutus ei suuda täita oma kohustusi kindlaksmääratud tähtajaks, sest tal puudub selleks vaba raha ning on tekkinud raskused finantsvara vahetamisega raha vastu ja/või täiendavate finantsressursside kaasamisega.

Intressimäärarisk

Intressimäärariski võib põhjustada nii uldine intressimaarade muutumine eiriti siis, kui krediidiasutusel ei ole tasakaalus intressitundlike varade ja kohustuste summad või kestused ning kui varade ja kohustuste struktuur on valuutades erinev.

Välisvaluutarisk

Välisvaluutariski põhjus on välisvaluutakursi muutus koduvaluuta suhtes ajavahemikus lepingu sõlmimisest kuni reaalse makse sooritamiseni. Välisvaluutarisk tekib siis, kui varade ja kohustuste valuutastruktuur ei ole tasakaalus.

Hinnarisk

Hinnarisk (kaubarisk) tuleneb raha investeerimisest hinnariskitundlikesse varadesse, nt väärtpaberitesse, kaupadesse. See tekib ebasoodsatest üldistest turutingimustest (nt turuhindade langusest väärtpaberiturul) või spetsiifilise üksikelemendi finantsolukorra halvenemisest. Sageli on hinnarisk tingitud krediidiasutuse rollist olla oma klientidele turutegija või krediidiasutuse enda kauplemispositsiooni võtmisest aktsia-, võlakirja- või tuletisinstrumentides.

Operatsioonirisk

Operatsioonirisk on igapäevase äritegevuse käigus ilmnev tahtlik või tahtmatu kõrvalekalle aktsepteeritud põhimõtetest, mille tulemusena võib tekkida kahju. Risk tuleneb sisemiste protsesside, inimeste tegevuse või süsteemide ebaadekvaatsusest või oodataval viisil mittetoimimisest või välistest sündmustest.

Mõisted:

Likviidsus - Maksevalmidus

Raha on asjades sisalduva kasulikkuse mõõtmise ning selle alusel toimuva vahetuse abivahend.

Raha on hüviste vastu väljavahetamiseks mõeldud korduvalt kasutatav üldtunnustatud turuinstrument. Raha on rikkus, kui see rikkus on hüvistest erinev.

Hüviste puhul huvitab tarbijat tarbimisväärtus ehk kasulikkus, raha puhul on oluline vahetusväärtus.

Rikkuse likviidsuse püramiid:

Raha on likviidne finantsvara, mille funktsioonideks on:

1. Raha kui vahetusvahend - raha on bartertehingute alternatiiv, ta teeb võimalikuks jätta ära bartertehingud

2. Raha kui väärtusemõõt, st. võimaldab hinnata ja võrrelda kaupade ja teenuste väärtust

3. Raha kui maksevahend

4. Raha kui akumulatsioonivahend, raha saab teatud aja hoida, ilma väärtust kaotamata

Raha pakkumine on kogu rahavaru, mis on majanduses saadaval.

Raha pakkumist võib vaadelda kitsamas mõistes, see on baasrahana = sularaha + Keskpanga jooksvad kohustused. Kui sellele lisada nõudmiseni hoiused, valuutahoiused jt., siis raha hulk suureneb (mõiste laieneb). Eestis on baasraha hulk otseselt määratletud Eesti Panga valuutareservidega. MO(baasraha) = 15,6466 * Eesti panga valuutareservide väärtus EURO-des. Raha hulk laiemas mõistes sõltub aga kommertspankade laenutegevusest.

Pangasüsteem:

Keskpank

on pankade pank, iseseisev riiklik institutsioon, mis võib rohkem või vähem olla seotud valitsusega.

Eesti Keskpank ei allu valitsusele.

Keskpanga funktsioonid on:

· Kodumaise raha tehniline emiteerimine. Kuna Eestis kehtib Valuutakomitee süsteem, siis tekib raha juurde ainult välisraha sissevoolu teel, lihtsalt niisama ei saa raha juurde trükkida. Keskpanga kohustuste hulka kuulub raha trükkimine, hoidmine ja transport.

· Kodumaise rahakursi juhtimine ja selle määramine. Rahakurss võib olla ujuv, kus vahetuskurss kujuneb raha nõudmise ja pakkumise tagajärjel või siis fikseeritud mingi kindla rahaühiku või valuuta suhtes. Eesti kroon on seotud EURO -ga (varem oli seotud DEM-ga). Raha konventeeritavus tähendab raha vahetatavust, kas riigi siselt või ka väljaspool riiki.

· Riiklike rahatagavarade juhtimine (riikliku reservid). Eesti sai taasiseseisvumisel tagasi oma kulla (11.3 tonni), kuid see vahetati kindlate valuutade vastu, kuna kulla hoidmine oleks olnud liiga kulukas väikeriigile. Raha on paigutatud erinevate riikide võlakirjadesse.

Kommertspangad

on erapangad, kelle põhilised majanduslikud funktsioonid on:

· Klientide raha hoiustamine ehk võõrvahendite juurdetõmbamine

· Laenuandmine ja investeerimine kasumi saamise eesmärgil

· Maksete ja ülekannete teostamine

Oma kahe põhilise funktsiooni laenude andmise ja raha hoiustamise vahel peab pank leidma optimaalse tasakaalu. Raha hoiustajana müüb pank oma klientidele usaldust. Kui pank hoiaks kogu klientide raha pangas, siis ei teeniks ta üldse kasumit (reservimäär oleks 100%). Kuna panga eesmärgiks on teenida oma omanikele kasumit, peab pank võimalikult palju raha välja laenama. Iga laenamine on seotud riskiga, kui pank laenaks kõik hoiused välja oleks reservimäär 0%. Panga kasum tekib seeläbi, et väljalaenatava raha intress on suurem kui hoiustamise intress. Tasakaalu laenamise ja hoidmise vahel aitab säilitada Keskpank, kes määrab Kommertspankadele kohustusliku reservimäära, ehk kohustusliku pangas hoitava sularaha reservi suhte hoiusesse. Eestis on kohustuslikuks reservimääraks 13% ja see asub nõudehoiusena Keskpangas.

Just kommertspangad on need, kes loovad ringlusse raha juurde, suurendavad raha pakkumist, laenates välja rohkem kui nad hoiustavad. Kuna pangast laenuvõtja kasutab oma raha koheselt kaupade ja teenuste ostmiseks, tuleb see raha uuesti panka tagasi ja läheb välja laenates uuele ringile jne.. Raha juurde loomist saab tuletada reservivõimendi abil, mis on arvutatav kohustusliku reservi määra pöördväärtusena.

......1

m = ---

......r

Kui kohustuslik reservi määr on 20%, siis m= 1/0,2 =5. Pank suurendab raha hulka viis korda.m = ---

......r

Pangandus:

- tegevusharu: kõik pangad jt rahaasutused ning nende tegevus;

- pankade tegevus: pankade töö ja selle korraldamisel kasutatavad meetodid;

- pankade tegevusega seotud teadmised, oskused ja üldistatud töökogemused;

- pankade liigid, nende funktsioone ja töökorralduse põhimõtteid käsitlev majandusteaduse osa.

Pangandus kui tegevusharu

Panganduse ajalugu

Panganduse ajalugu algab 7. sajandil eKr. Arvatakse, et juba tol ajal olid Babüloonias olemas liigkasuvõtjad ja isegi esimesed rahatähed – hudu –, mis olid ringluses koos kullaga.Vana-Kreekas olid olemas rahavahetajad – trapesiidid. Nad vahetasid münte ja võtsid raha hoiustele. Tehti esimesed sularahata maksed, mille korral raha laekus klientide kontodele ja see debiteeriti. Nende puhul on tegemist esimeste arveldusteenustega. Lisaks andsid Kreeka templid laenu oma vahenditest. Templid ja paleed olid hästi turvatud. Eriti ohutuks peeti templeid, kuna neid valvasid jumalad ja seetõttu usuti, et templid on varguste eest kaitstud.

Juba 2. sajandil eKr olid mitmes suures linnas, nagu Teeba, Hermonthis, Memphis ja Siena, nn kuningapangad, kus hoiti maksudest kogutud raha ning riigiettevõtetest saadud tulu. Raha kulutati tavaliselt sotsiaalsete vajaduste rahuldamiseks, näiteks sõdurite palkade väljamaksmiseks.

Vana-Roomas tegelesid pangandusega mensariid ja argentariid. Esimesed neist vahetasid münte, teised kogusid raha ja andsid laenu ning tegid linnade vahel rahaülekandeid.

Keskajal nõudlus pangandusteenuste järele kasvas oluliselt: ringluses oli palju erinevaid münte, mida oli vaja vahetada, et teha kaubatehinguid. Sellest ajast pärineb ka sõna pank – koht, kus istusid müntide vahetajad. Itaalia keeles tähendab sõna banco letti või istepinki. Juba sel ajal ei tegelnud pankurid ainult raha vahetamisega, vaid ka klientide kontode haldamise ning sularahata maksetega.

Kuna katoliiklik kirik oli intresside nõudmise vastu, tegelesid pangandusega keskajal enamasti juudid. Paavst Aleksander II ütles 1179. aastal toimunud kolmandal lateraani ülemkogul, et need, kes võtavad intressi, tuleb jätta ilma osadusest ja kristlikust matusest. Pankureid kiusati taga püha Louisi ja Philipp Ilusa valitsemisajal Prantsusmaal ning Henry III ajal Inglismaal. Mõnikord ostsid tagakiusatud pankurid endale õiguse naasta riiki ning sellest kujunes valitsusele tuluallikas. 1460. aastatel alustasid Itaalias tegevust nn Montes Pietatis – asutused, mis kogusid annetusi ja andsid abivajajatele laenu. Intresse kasutati aga oma kulude katmiseks.

Üheks esimeseks pangaks peetakse Genova vabariigis asutatud partnerlust, mille ülesanne oli koguda maksu, et rahastada 1147. aastal sõda Alžeerias ja Tuneesias. Asutus tegutses kuni 1816. aastani ning muude teenuste hulgas võttis hoiuseid eraisikutelt.

Aastal 1609 avati Amsterdami Pank, mis võttis kasutusele mõiste panga florin – rahaühik, mis oli võrdsustatud puhta hõbeda kaaluga ning millesse kanti kõik vastuvõetavad mündid. Pärast seda, kui inglane William Peterson uuris Amsterdami Panga tegevust ning leidis, et kohustuste täitmiseks ei pea panga reservid ei pea olema tagatud reaalse väärismetalli kogusega, loodi 1694. aastal Petersoni projekti järgi esimene tänapäeva mõistes emissiooni- ehk keskpank, mis vastutas paberraha väljastamise eest – Inglismaa Pank (Bank of England). Panga kapitali hoiti riigi võlakirjades, mis tagasid rahatähtede väljaandmise. Samal printsiibil loodi ka 1668. aastal Rootsi Keskpank (Sveriges Rikspank, Bank of Sweden).

Pangandusteenused tänapäeval

Kliendid panevad panka oma säästud, et teenida intressi.

Laenude väljaandmine (ingl loans)

Pangad annavad laene eraisikutele, äriklientidele ja avaliku sektori organisatsioonidele. Pankade kasum on intress. Pangad pakuvad lühiajalisi, keskmise tähtajaga ja pikaajalisi laene.

Arvelduskrediit (ingl overdraft)

Pangad pakuvad arvelduskrediiti klientidele (tavaliselt äriklientidele), kes võivad kasutada raha suuremas koguses, kui on nende kontodel. Intressi arvestatakse alates hetkest, mil kontol olev summa läheb miinusesse.

Faktooring (ingl discounting of bills of exchange)

Sellist teenust kasutavad tavaliselt ettevõtted, kelle suur osa käibevarast on ostjatelt laekumata arved. Pank maksab ettevõtte ostjate (ingl bill holders) arved, kuid võtab selle pealt teenustasu. Kokkulepitud aja pärast maksavad ettevõtte ostjad arve summa pangale tagasi.

Tšekid (ingl cheque)

Pangad pakuvad oma klientidele tšekke, millega saab tasuda ostude eest. Peale identifitseerimist ja muid ametlikke protseduure vahetavad pangad klientide tšekid raha vastu välja.

Valuutavahetus (ingl currency exchange)

Pangad vahetavad välisvaluuta koduvaluutasse ja vastupidi. See teenus on üks olulisimaid rahvusvahelises kaubanduses.

Deebetkaardid (ingl debet cards)

Deebetkaardid on elektrooniline maksevahend, mis võimaldab raha võtta automaatselt maksja pangakontolt. Enamik deebetkaarte nõuab isiku identifitseerimise numbrit (ingl personal identification number) ehk PIN-koodi, mida kasutatakse tehingu kontrollimisel.[7]

Krediitkaardid (ingl credit cards)

Krediitkaardid võimaldavad panga klientidel maksta kaupade ja teenust eest, laenates pangalt raha. Teenuseosutaja saab raha kohe, kuid klient maksab pangale raha tagasi hiljem arvestatud intressiga.

Sularahaautomaadid (ingl ATM)

Sularahaautomaadid asendavad inimtöötajaid, pakkudes lihtsamaid pangateenuseid, nagu sularaha väljavõtmine, maksete sooritamine, kontojäägi vaatamine. Tavaliselt on automaadid avatud 24 tundi ning asuvad kohtades, mis ei ole pangakontoritega seotud.

Interneti- ja telefonipangandus (ingl internet banking, mobile banking)

Kõiki pangateenuseid (nt sooritada makseid, teha rahaülekandeid) on võimalik teha internetis ja mobiiltelefonis, kasutades spetsiaalseid rakendusi.

Tänapäeva pangandusteenuste hulka kuulub ka pangagarantiide väljaandmine, privaatne pangandus (eriteenindus rikastele klientidele), konsultatsiooniteenused, klienditeenindus telefoni ja internetivahendusel.

Panganduse riskid

Krediidirisk

Krediidirisk on risk, et tehingu vastaspool ei ole võimeline täitma või ei soovi täita oma lepingulisi kohustusi krediidiasutuse vastu.

Likviidsusrisk

Likviidsusrisk väljendub selles, et krediidiasutus ei suuda täita oma kohustusi kindlaksmääratud tähtajaks, sest tal puudub selleks vaba raha ning on tekkinud raskused finantsvara vahetamisega raha vastu ja/või täiendavate finantsressursside kaasamisega.

Intressimäärarisk

Intressimäärariski võib põhjustada nii uldine intressimaarade muutumine eiriti siis, kui krediidiasutusel ei ole tasakaalus intressitundlike varade ja kohustuste summad või kestused ning kui varade ja kohustuste struktuur on valuutades erinev.

Välisvaluutarisk

Välisvaluutariski põhjus on välisvaluutakursi muutus koduvaluuta suhtes ajavahemikus lepingu sõlmimisest kuni reaalse makse sooritamiseni. Välisvaluutarisk tekib siis, kui varade ja kohustuste valuutastruktuur ei ole tasakaalus.

Hinnarisk

Hinnarisk (kaubarisk) tuleneb raha investeerimisest hinnariskitundlikesse varadesse, nt väärtpaberitesse, kaupadesse. See tekib ebasoodsatest üldistest turutingimustest (nt turuhindade langusest väärtpaberiturul) või spetsiifilise üksikelemendi finantsolukorra halvenemisest. Sageli on hinnarisk tingitud krediidiasutuse rollist olla oma klientidele turutegija või krediidiasutuse enda kauplemispositsiooni võtmisest aktsia-, võlakirja- või tuletisinstrumentides.

Operatsioonirisk

Operatsioonirisk on igapäevase äritegevuse käigus ilmnev tahtlik või tahtmatu kõrvalekalle aktsepteeritud põhimõtetest, mille tulemusena võib tekkida kahju. Risk tuleneb sisemiste protsesside, inimeste tegevuse või süsteemide ebaadekvaatsusest või oodataval viisil mittetoimimisest või välistest sündmustest.

Mõisted:

Likviidsus - Maksevalmidus

kolmapäev, 2. november 2022

Majanduspoliitika

Majanduspoliitika on majanduse mõjutamine poliitiliste abinõudega, seega lõppkokkuvõttes riigi poolt.

Majanduspoliitika on üks osa ühiskonnapoliitikast ja hõlmab kahesuguseid abinõusid:

1)võib olla tegemist abinõudega välis-, sise-, kaitse-, tervishoiu-, kultuuri-, õiguspoliitikas jne, millel otsest majanduslikku mõju alati ei olegi;

2) majanduslik mõju võib-olla otsene.

Majanduspoliitika võib olla suunatud:

1) territooriumile;

2) rahvamajanduse osale, näiteks ühele sektorile või sektori alljaotusele;

3) ressursside liigile;

4) infrastruktuurilistele funktsioonidele.

Majanduspoliitika jaguneb:

1) Korrapoliitika

2) Struktuuripoliitika

3) Protsessipoliitika

Korrapoliitika on suunatud raamtingimustele, milles majandussubjektid oma otsused teevad. Protsessipoliitikat iseloomustab see, et riik kas osaleb ise turul või muudab otseselt endogeenseid muutujaid.

Majanduspoliitika kandjad võib põhimõtteliselt liigitada:

1) Otsustusinstitutsioonid

2) Mõjuinstitutsioonid

Majanduspoliitika kandjate vastastikuseid suhteid iseloomustavad nende omavahelised sidemed ja koostöö, mis rajanevad:

Makromajanduspoliitilised eesmärgid on laialdaselt aktsepteeritud kogu maailmas. Nendeks on:

1) elustandardi kasv;

2) täistööhõive tööealise elenikkonna hulgas;

3) stabiilsed hinnad;

4) madal inflatsioon.

Majanduspoliitika vahendid on liigitatud vastavalt riikliku sekkumise määrale valitsuse käitumise erinevate stiilide puhul põhimõtteliselt järgnevalt:

1) Kõrvalehoidev;

2) Apelleeriv;

3) Tasakaalustav;

4) Illustreeriv;

5) Stimuleeriv;

6) Otsustav;

7) Osalev;

8) Ettekirjutav;

9) Direktiivselt planeeriv.

Majanduspoliitika valdkonnad on:

Monetaarpoliitika ehk rahapoliitika all mõistetakse riigi keskpanga tegevust.

Monetaarpoliitika eesmärk on raha stabiilsuse tagamine. Raha stabiilsusena käsitletakse enamasti hinnataseme stabiilsust ja inflatsioonimäära kontrollitavust.

1950. ja 1960. aastatel leiti, et investeerimisele ja majanduskasvule on oluline, et keskpangad hoiaksid intressimäärad madalad, mis tõi kaasa rahapakkumise kasvu ja kiire inflatsiooni.

1970. aastatel otsustas enamik OECD riikide keskpankasid kõrgest inflatsioonist tulenevalt uuesti hinnastabiilsust kindlustama hakata ja seadis eesmärgiks rahamassi kasvu kontrollimise, mis omakorda tõi kaasa intressimäärade ulatusliku kõikumise.

1980. aastate eduka kiire inflatsiooni puudumise võib eeltoodud rahapoliitika arvele seada, kuid seejärel on rahapakkumise kontrollimine üha vähem kasutust leidnud, sest seosed baasraha ja laiemate rahaagregaatide ning ühtlasi ka inflatsiooni vahel on hägusemaks ja keerukamalt ennustatavaks muutunud.

Tänapäeval kasutatakse inflatsioonieesmärgi seadmist, mille seab valitsus ja eesmärgi elluviimist teostab keskpank. Sel juhul on määratud, kui palju võiks inflatsioon kõikuda. Kui eesmärki prognoosidega võrreldes selgub, et inflatsiooniennustus on kõrgem kui seatud eesmärk, võib keskpank range rahapoliitikaga (intressimäära tõstes ja rahamassi kasvu aeglustades) protsessi juhtida. Kuna inflatsioonimäära siht seatakse tavaliselt lähemateks aastateks, on selle tegelikku arengut suhteliselt keeruline hinnata ja keskpank võib ka vigu teha.

Paljudel riikidel toimib rahapoliitika lähtuvalt vahetuskursieesmärgist. Sellesse gruppi kuuluvad fikseeritud vahetuskursiga riigid (ka valuutakomiteed, mis on fikseeritud kursi rangem vorm), vahetuskursikoridore või perioodilist devalveerimist kasutavad riigid ja kõige rangemaks vahetuskursieesmärgiks on mingi teise valuuta täielik käibelevõtmine (dollariseerumine või euroiseerumine).

Valitsustel on tavaliselt alati raha pigem puudu kui üle ja kuna keskpank on sularaha eksklusiivne pakkuja, siis võib tekkida kiusatus panna rahatrükkimise masin valitsuse eelarve puudujääke katma. Selline tegevus on ajalooliselt paljudes riikides aset leidnud ja alati kaasa toonud ulatusliku inflatsiooni.

Valitsuse puudujääkide rahastamise vältimiseks on keskpangad end valitsusest sõltumatumaks muutnud. Keskpankade sõltumatus on tavaliselt fikseeritud kas riikide põhiseaduses, keskpangaseaduses vm õiguslikul tasandil. Euroopa Keskpanga sõltumatus on näiteks fikseeritud Maastrichti lepingus, Eesti Panga oma Eesti Panga seaduses.

Kommertspankadega on läbi ajaloo olnud ohtralt probleeme (panganduskriisid, pankotid jne), siis nende usaldus püsib raha vabal vahetatavusel sularaha vastu suvalisel hetkel. Kui hoiustajad arvavad, et nende hoiused ei ole enam vabalt sularahaks vahetatavad, tekib neil ohutunne, mis sunnib neid raha pangast välja võtma. Kui selline ohutunne levib paljudele klientidele, tekivad pangakriisid (bank run), kus arvukad hoiuseid sularahana välja võtvad kliendid põhjustavad konkreetses pangas sularahakriisi ja võivad viia selle pankrotistumiseni. Kui hirm rahast ilma jääda veelgi levib, võib see mõjuda ka teistele finantsinstitutsioonidele ja seega tekkida süsteemse kriisi oht.

Süsteemne kriis tekib, kuna pankadel on tihti ulatuslikes kogustes üksteise aktivaid ja kui üks pankadest nüüd pankrotistub, muutuvad selle aktivad väärtusetuks, mis võib omakorda kaasa tuua ka teiste pankade pankrotistumise laine.

Süsteemse kriisi ohu vältimiseks on pankadel ranged tegutsemiseeskirjad ja usaldusnormatiivid, mille rakendamist ja elluviimist kontrollib pankade järelevalve süsteem, mis võib olla keskpangaga seotud, kuid võib tegutseda ka eraldi organisatsioonina.

Rahanduspoliitikat ehk täitevvõimu (valitsuse) eelarvepoliitikat ei tohi segi ajada rahapoliitika ehk monetaarpoliitikaga, mis juhib rahapakkumist ja valuuta stabiilsust, pidades tihti silmas tarbijahindade inflatsiooni. Euroala rahapoliitikat kujundab täitevvõimust ehk Euroopa Komisjonist ja liikmesriikide valitsustest sõltumatu Euroopa Keskpank, samas kui riikide rahanduspoliitika allub liikmesriikide valitsuste ja parlamentide poliitilisele juhtimisele.

Fiskaalpoliitika ehk rahanduspoliitika tähendab valitsuse eelarvepoliitikat, mis lähtub riigile pandud ülesannetest, makromajanduslikest vajadustest ja valitsevate poliitikute taotlustest.

Fiskaalpoliitika jaguneb:

Rahanduspoliitikat ehk täitevvõimu (valitsuse) eelarvepoliitikat ei tohi segi ajada rahapoliitika ehk monetaarpoliitikaga, mis juhib rahapakkumist ja valuuta stabiilsust, pidades tihti silmas tarbijahindade inflatsiooni. Euroala rahapoliitikat kujundab täitevvõimust ehk Euroopa Komisjonist ja liikmesriikide valitsustest sõltumatu Euroopa Keskpank, samas kui riikide rahanduspoliitika allub liikmesriikide valitsuste ja parlamentide poliitilisele juhtimisele.

Majanduspoliitika on üks osa ühiskonnapoliitikast ja hõlmab kahesuguseid abinõusid:

1)võib olla tegemist abinõudega välis-, sise-, kaitse-, tervishoiu-, kultuuri-, õiguspoliitikas jne, millel otsest majanduslikku mõju alati ei olegi;

2) majanduslik mõju võib-olla otsene.

Majanduspoliitika võib olla suunatud:

1) territooriumile;

2) rahvamajanduse osale, näiteks ühele sektorile või sektori alljaotusele;

3) ressursside liigile;

4) infrastruktuurilistele funktsioonidele.

Majanduspoliitika jaguneb:

1) Korrapoliitika

2) Struktuuripoliitika

3) Protsessipoliitika

Korrapoliitika on suunatud raamtingimustele, milles majandussubjektid oma otsused teevad. Protsessipoliitikat iseloomustab see, et riik kas osaleb ise turul või muudab otseselt endogeenseid muutujaid.

Majanduspoliitika kandjad võib põhimõtteliselt liigitada:

1) Otsustusinstitutsioonid

2) Mõjuinstitutsioonid

Majanduspoliitika kandjate vastastikuseid suhteid iseloomustavad nende omavahelised sidemed ja koostöö, mis rajanevad:

- kontrollil;

- sõltumatusel;

- koordineerimisel.

Makromajanduspoliitilised eesmärgid on laialdaselt aktsepteeritud kogu maailmas. Nendeks on:

1) elustandardi kasv;

2) täistööhõive tööealise elenikkonna hulgas;

3) stabiilsed hinnad;

4) madal inflatsioon.

Majanduspoliitika vahendid on liigitatud vastavalt riikliku sekkumise määrale valitsuse käitumise erinevate stiilide puhul põhimõtteliselt järgnevalt:

1) Kõrvalehoidev;

2) Apelleeriv;

3) Tasakaalustav;

4) Illustreeriv;

5) Stimuleeriv;

6) Otsustav;

7) Osalev;

8) Ettekirjutav;

9) Direktiivselt planeeriv.

Majanduspoliitika valdkonnad on:

Konkurentsipoliitika:

Konkurentsipoliitika on üks osa riigi majanduspoliitikast ning sellel on selge eesmärk: kaitsta ja arendada efektiivset konkurentsi.

Riigi tegevus tõhusa konkurentsipoliitika saavutamiseks on turu ja sellega kogu turumajanduse efektiivse toimimise põhialus. On ju konkurents turumajanduse koordineerimise ja suunamise põhimehhanism. Vaid juhul, kui see mehhanism hästi töötab, on loota positiivseid majanduslikke tulemusi nii staatilis-struktuurses (allokatsiooni ehk ressursside paigutuse) kui ka dünaamilises (majandusarengu) mõttes. Toimiva ja tegusa konkurentsiga seostatakse ka üldisemaid eesmärke – vabadust ja õiglust.

Eristatakse konkurentsipoliitika nelja põhisuunda: loovat, kaitsvat, toetavat ja asendavat konkurentsipoliitikat.

Riigi tegevus tõhusa konkurentsipoliitika saavutamiseks on turu ja sellega kogu turumajanduse efektiivse toimimise põhialus. On ju konkurents turumajanduse koordineerimise ja suunamise põhimehhanism. Vaid juhul, kui see mehhanism hästi töötab, on loota positiivseid majanduslikke tulemusi nii staatilis-struktuurses (allokatsiooni ehk ressursside paigutuse) kui ka dünaamilises (majandusarengu) mõttes. Toimiva ja tegusa konkurentsiga seostatakse ka üldisemaid eesmärke – vabadust ja õiglust.

Eristatakse konkurentsipoliitika nelja põhisuunda: loovat, kaitsvat, toetavat ja asendavat konkurentsipoliitikat.

- Konkurentsi loomise poliitika seostub turumajanduse loomuliku arengu jaoks vajaliku mikromajandusliku lähtesituatsiooni loomisega lahtiriigistamise ja eelkõige erastamise kaudu.

- Konkurentsikaitse poliitika seisneb uute sihilike konkurentsipiirangute tekke tõkestamises. Seejuures vajavad tõkestamist nii ettevõtete kui ka riigi ja kohalike omavalitsuste tegevustest tulenevad piirangud.

- Konkurentsi toetamise poliitika avaldub mittesihilike turutõrgete vähendamise poliitikana, mis on suunatud eelkõige turu läbipaistvuse ja turuosaliste mobiilsuse suurendamisele. Esimest ülesannet täidetakse muuhulgas näiteks tarbijakaitse, teist aga ettevõtlustoetuse ja -koolituse kaudu.

- Laiemas tähenduses hõlmab konkurentsipoliitika ka konkurentsi asendavat regulatsiooni korrigeerimatute turutõrgete korral. Sellisel juhul kuulutatakse vastavad tegevusalad erandvaldkondadeks ning vajaduse korral isegi tugevdatakse riikliku regulatsiooniga olemasolevaid vabaduspiiranguid. Tehnoloogia areng võib teha konkurentsi võimalikuks seal, kus see varem oli võimatu (näiteks mobiilside). Seetõttu on konkurentsipoliitika ülesandeks eelkõige konkurentsi asendava reguleerimise piiramine minimaalselt vajaliku määraga ja kõigi võimaluste kasutamine konkurentsi mõjusfääri laiendamiseks.

- Konkurents ei teki kõigil turgudekl iseenesest, vaid vajab mõnikord riigi meetmeid;

- Konkurents vajab sisulist piiramist, sest mitte kõik konkurentsi vormid ei soodusta majanduslikku efektiivsust, rääkimata õiglusest;

- Konkurents vajab kaitsmist piirangute eest. Majandussubjektid üritavad ennast konkurentsist vabastada.

Rahapoliitika:

Monetaarpoliitika eesmärk on raha stabiilsuse tagamine. Raha stabiilsusena käsitletakse enamasti hinnataseme stabiilsust ja inflatsioonimäära kontrollitavust.

Rahapoliitika ajalugu

1970. aastatel otsustas enamik OECD riikide keskpankasid kõrgest inflatsioonist tulenevalt uuesti hinnastabiilsust kindlustama hakata ja seadis eesmärgiks rahamassi kasvu kontrollimise, mis omakorda tõi kaasa intressimäärade ulatusliku kõikumise.

1980. aastate eduka kiire inflatsiooni puudumise võib eeltoodud rahapoliitika arvele seada, kuid seejärel on rahapakkumise kontrollimine üha vähem kasutust leidnud, sest seosed baasraha ja laiemate rahaagregaatide ning ühtlasi ka inflatsiooni vahel on hägusemaks ja keerukamalt ennustatavaks muutunud.

Tänapäeval kasutatakse inflatsioonieesmärgi seadmist, mille seab valitsus ja eesmärgi elluviimist teostab keskpank. Sel juhul on määratud, kui palju võiks inflatsioon kõikuda. Kui eesmärki prognoosidega võrreldes selgub, et inflatsiooniennustus on kõrgem kui seatud eesmärk, võib keskpank range rahapoliitikaga (intressimäära tõstes ja rahamassi kasvu aeglustades) protsessi juhtida. Kuna inflatsioonimäära siht seatakse tavaliselt lähemateks aastateks, on selle tegelikku arengut suhteliselt keeruline hinnata ja keskpank võib ka vigu teha.

Paljudel riikidel toimib rahapoliitika lähtuvalt vahetuskursieesmärgist. Sellesse gruppi kuuluvad fikseeritud vahetuskursiga riigid (ka valuutakomiteed, mis on fikseeritud kursi rangem vorm), vahetuskursikoridore või perioodilist devalveerimist kasutavad riigid ja kõige rangemaks vahetuskursieesmärgiks on mingi teise valuuta täielik käibelevõtmine (dollariseerumine või euroiseerumine).

Valitsustel on tavaliselt alati raha pigem puudu kui üle ja kuna keskpank on sularaha eksklusiivne pakkuja, siis võib tekkida kiusatus panna rahatrükkimise masin valitsuse eelarve puudujääke katma. Selline tegevus on ajalooliselt paljudes riikides aset leidnud ja alati kaasa toonud ulatusliku inflatsiooni.

Valitsuse puudujääkide rahastamise vältimiseks on keskpangad end valitsusest sõltumatumaks muutnud. Keskpankade sõltumatus on tavaliselt fikseeritud kas riikide põhiseaduses, keskpangaseaduses vm õiguslikul tasandil. Euroopa Keskpanga sõltumatus on näiteks fikseeritud Maastrichti lepingus, Eesti Panga oma Eesti Panga seaduses.

Kommertspankadega on läbi ajaloo olnud ohtralt probleeme (panganduskriisid, pankotid jne), siis nende usaldus püsib raha vabal vahetatavusel sularaha vastu suvalisel hetkel. Kui hoiustajad arvavad, et nende hoiused ei ole enam vabalt sularahaks vahetatavad, tekib neil ohutunne, mis sunnib neid raha pangast välja võtma. Kui selline ohutunne levib paljudele klientidele, tekivad pangakriisid (bank run), kus arvukad hoiuseid sularahana välja võtvad kliendid põhjustavad konkreetses pangas sularahakriisi ja võivad viia selle pankrotistumiseni. Kui hirm rahast ilma jääda veelgi levib, võib see mõjuda ka teistele finantsinstitutsioonidele ja seega tekkida süsteemse kriisi oht.

Süsteemne kriis tekib, kuna pankadel on tihti ulatuslikes kogustes üksteise aktivaid ja kui üks pankadest nüüd pankrotistub, muutuvad selle aktivad väärtusetuks, mis võib omakorda kaasa tuua ka teiste pankade pankrotistumise laine.

Süsteemse kriisi ohu vältimiseks on pankadel ranged tegutsemiseeskirjad ja usaldusnormatiivid, mille rakendamist ja elluviimist kontrollib pankade järelevalve süsteem, mis võib olla keskpangaga seotud, kuid võib tegutseda ka eraldi organisatsioonina.

Rahapoliitika ja rahanduspoliitika

Fiskaalpoliitika:

Fiskaalpoliitika jaguneb:

Rahanduspoliitika ja rahapoliitika

teisipäev, 1. november 2022

Majanduse tsüklilisus

Blogi, mis räägib kõigest, mis on Leonhardile oluline. Kommenteerige, tellige, lugege, nautige ja õppige.

Tänapäeva majandus on tsükliline. Majanduskasvud vahelduvad langustega. See on nii olnud juba majanduse loomisest peale.

Tänapäevase majandussüsteemi nimeks on liberaalne turumajandus, mis eeldab pidevat ja lõputut majanduskasvu. Kuid iga kasv tuleb millegi arvelt. Kuigi majanduskasv on väga hea, sest palgad tõusevad, töötus väheneb jne... Siiski tekitab see ka probleeme. Tänase süsinikupõhise majanduse tõttu saab loodus kahjustada, kahjustub elukvaliteet, väheneb elurikkus ja eluslooduse hulk, soojeneb kliima, mullad hapestuvad ja soolduvad, loodusvarad saavad otsa. jne...

Nende katastroofide vältimiseks ja potentsiaalselt ka inimese või kogu eluslooduse väljasuremise vältimiseks tuleks majandust muuta.

Majandus tuleks muuta nii-öelda rohemajanduseks või biomajanduseks, mis säästab loodust ja ei sea eesmärgiks enam lõputut majanduskasvu. Ka öko-sotsiaalne turumajandus on hea valik.

Tegelikult pole majandusele hea ei pidev hüppamine ega ka pidev tõus või langus. Kõige parem oleks ilmselt pidev seisak.

Majanduse pidev hüplemine:

Pideva hüppamise korral ei ole turg ega ka majandus stabiilne ning firmad ei julge sinna riiki panustada. See omakorda tekitab investeeringute kadumise, ajude äravoolu ja pika aja pärast ka majanduslanguse.

Majanduse pidev tõus (kasvamine):

Majanduse pidev kasvamine toob kaasa deflatsiooni ehk raha väärtuse kasvu. Eestis sellest väga ei räägita, kuid see on sama halb kui inflatsioon ehk raha väärtuse langus. Deflatsiooni korral palgad, aga ka maksud pidevalt kasvavad. Ning töötus väheneb.

Majanduse pidev langus:

Majanduse pidev langus toob kaasa inflatsiooni ehk raha väärtuse languse. See toob endaga kaasa suure tööpuuduse, palkade ja maksude vähenemise. Inflatsioon on deflatsiooni vastand.

Majanduse pidev seisak:

Majanduse pidev seisak tekitab hindade ja palkade ühe koha peal seismise. See pole kõige hullem variant, kuigi võiks olla palgatõus ja maaksude vähenemine, kuid see pole võimalik.

Töötuse määr:

Töötuse määr näitab kui palju töötuid on ühiskonnas. Töötuse määr üritatakse hoida võimalikult madalal, kuid alla 1-2% töötuid on juba ebanormaalne. Samamoodi on ebanormaalne kui ühiskonnas 98-100% tööealistel inimestel on töökoht. Väikene töötute protsent isegi tõstab majandust.

Tänapäeva majandus on tsükliline. Majanduskasvud vahelduvad langustega. See on nii olnud juba majanduse loomisest peale.

Tänapäevase majandussüsteemi nimeks on liberaalne turumajandus, mis eeldab pidevat ja lõputut majanduskasvu. Kuid iga kasv tuleb millegi arvelt. Kuigi majanduskasv on väga hea, sest palgad tõusevad, töötus väheneb jne... Siiski tekitab see ka probleeme. Tänase süsinikupõhise majanduse tõttu saab loodus kahjustada, kahjustub elukvaliteet, väheneb elurikkus ja eluslooduse hulk, soojeneb kliima, mullad hapestuvad ja soolduvad, loodusvarad saavad otsa. jne...

Nende katastroofide vältimiseks ja potentsiaalselt ka inimese või kogu eluslooduse väljasuremise vältimiseks tuleks majandust muuta.

Majandus tuleks muuta nii-öelda rohemajanduseks või biomajanduseks, mis säästab loodust ja ei sea eesmärgiks enam lõputut majanduskasvu. Ka öko-sotsiaalne turumajandus on hea valik.

Tegelikult pole majandusele hea ei pidev hüppamine ega ka pidev tõus või langus. Kõige parem oleks ilmselt pidev seisak.

Majanduse pidev hüplemine:

Pideva hüppamise korral ei ole turg ega ka majandus stabiilne ning firmad ei julge sinna riiki panustada. See omakorda tekitab investeeringute kadumise, ajude äravoolu ja pika aja pärast ka majanduslanguse.

Majanduse pidev tõus (kasvamine):

Majanduse pidev kasvamine toob kaasa deflatsiooni ehk raha väärtuse kasvu. Eestis sellest väga ei räägita, kuid see on sama halb kui inflatsioon ehk raha väärtuse langus. Deflatsiooni korral palgad, aga ka maksud pidevalt kasvavad. Ning töötus väheneb.

Majanduse pidev langus:

Majanduse pidev langus toob kaasa inflatsiooni ehk raha väärtuse languse. See toob endaga kaasa suure tööpuuduse, palkade ja maksude vähenemise. Inflatsioon on deflatsiooni vastand.

Majanduse pidev seisak:

Majanduse pidev seisak tekitab hindade ja palkade ühe koha peal seismise. See pole kõige hullem variant, kuigi võiks olla palgatõus ja maaksude vähenemine, kuid see pole võimalik.

Töötuse määr:

Töötuse määr näitab kui palju töötuid on ühiskonnas. Töötuse määr üritatakse hoida võimalikult madalal, kuid alla 1-2% töötuid on juba ebanormaalne. Samamoodi on ebanormaalne kui ühiskonnas 98-100% tööealistel inimestel on töökoht. Väikene töötute protsent isegi tõstab majandust.

esmaspäev, 31. oktoober 2022

reede, 28. oktoober 2022

Majanduse sissejuhatus

Blogi, mis räägib kõigest, mis on Leonhardile oluline. Kommenteerige, tellige, lugege, nautige ja õppige.

Tere

Edaspidi tuleb juttu majandusest. Kuna põhjalik majanduskäsitlus ja majanduse põhitegurid juba olid, siis nüüd tuleb juttu eelkõige lihtsamat tüüpi majandusest.

Jutuks tulevad:

1. Majanduse põhinäitajad ja nende tsüklilisus

2. Majanduspoliitika

3. Raha ja pangandus

4. Teaduspõhine majandus

5. Tööturg

6. Sotsiaalne turvalisus

Tere

Edaspidi tuleb juttu majandusest. Kuna põhjalik majanduskäsitlus ja majanduse põhitegurid juba olid, siis nüüd tuleb juttu eelkõige lihtsamat tüüpi majandusest.

Jutuks tulevad:

1. Majanduse põhinäitajad ja nende tsüklilisus

2. Majanduspoliitika

3. Raha ja pangandus

4. Teaduspõhine majandus

5. Tööturg

6. Sotsiaalne turvalisus

MAJANDUSE TSÜKLILISUS

Finantsturgude suuremaid vigu on vaadata lühiajalisi tsükleid. Päevakauplejad jälgivad minutigraafikut, püüdes tabada tippe ja põhju. Kommertspangad ja kinnisvaraärimehed püüavad ennustada paari-kolme aasta pärast toimuvat, planeerides laenuandmist või elamuehitust. Keskpank vaatab kotkapilguga viie aasta peale ette ja leiab, et selle aja jooksul jääb inflatsioon piisavalt kõrgeks ja eurot veel ei paista. Ja kõik nad räägivad, et majandus on tsükliline ja majandusbuumile võib järgneda pehme või kõva maandumine nii aktsiaturgudel kui ka kinnisvaras, olenevalt kirjutaja ametist ja haridustasemest. Fondihaldurite ja kinnisvaramaaklerite jaoks on praegu tegu ajutise korrektsiooniga, millele järgnevad uued seninägematud kõrgused.

Eesti majanduse buum ja põmm ei sõltu enam kaugeltki meist endist ja valitsuse silmapaistvast tööst, vaid maailmas toimuvatest protsessidest.

Kuid peale lühiajaliste tsüklite on olemas ka pikaajalised. Ja Eesti majanduse buum ja põmm ei sõltu enam kaugeltki meist endist ning valitsuse silmapaistvast tööst, vaid maailmas toimuvatest protsessidest.

Üks esimesi, kes neid tsükleid märkas, oli Vene majandusteadlane Nikolai Kondratjev, kes 1925. aastal ennustas 1930. aastate maailma majanduse depressiooni. Vene teadlase mainimine on praeguses sotsiaalmajanduslikus aegruumis kindlasti poliitiliselt ebakorrektne. Ehk õigustab seda fakt, et Kondratjev saadeti 1930. aastal eraomanduse idee toetamise pärast Gulagi, kus ta peale kaheksa-aastast vangipõlve ja oma teooria ennustuste täitumist 1938. aastal "tänutäheks" suure panuse eest majandusteaduse arengusse maha lasti.

Kondratjev uuris kaht terviklikku ja üht tollal käimasolevat tsüklit. Keskmiselt oli tsükli pikkus 54 aastat, laiades piirides 50-72 aastat. Esimene oli tööstusrevolutsiooni laine, mis kestis aastail 1787-1842. Teine 1843-1897, mille põhjustas raudteede võrgu kiire ekspansioon ja auruenergia kasutuselevõtt. Kui Kondratjev kirjutas raamatut, oli käimas kolmanda laine tõusufaasi lõpp. Selle algusajaks võib lugeda 1897. aastat, kui elektrienergia alustas võidukäiku ja viis Edisoni nime entsüklopeediatesse. Samal ajal hakkas oma elu elama härra Karl Benzi, kelle nime järgi on tulnud sõna "bensiin" ja leiutis, mida nimetame autoks.

Kõik majandustsükli lained algavad äritegevuse laienemisega, millega kasvavad ka ettevõtete kasumid. Järgneb aktsiaturu kasv ja kinnisvara hinna aeglane tõus. Inflatsioon on madal, tehniline innovatsioon kõrge. Laine teises osas saabub langus. Seda tähistab tugev inflatsioon, millega kaasneb intressitaseme tõus ning aktsiaturgude ja ettevõtete kasumite seisak. Kinnisvara hinnakasv jätkub, kuid tooraineid tabab tõeline buum, hoogustub võlgnevuste kasv.

Esimesed kaks osa vältavad u 27 aastat. Väikese ehmatuse järel majandus stabiliseerub, kõik on ikkagi hästi, ettevõtete kasumid kasvavad, tooraineid tabab hinnalangus, aga kinnisvara tõeline buum. Börs läheb maniakaalsesse seisundisse - kõik tahavad tekkivast rikkusest osa saada. See faas (kestab 10-20 aastat) lõpeb ootamatu šokiga. Finantsturgudel käivitub paanika. Ettevõtete kasumid sulavad olematuks, laenuturg kaob. Paanika taba kinnisvaraturgu. Järgneb deflatsioon ja majanduslik depressioon. Raske aeg kestab u 20 aastat. Kogu tsükkel on parasjagu nii pikk, et iga inimpõlv kinnitab, et tema ajal on olud muutunud ja sellist kriis enam tulla ei saa.

Kuid nagu ikka kõigi protsesside puhul on ühe tsükli lõpp teise algus.

Kuigi enamik majandusteadlasi ei taha sest teooriast midagi kuulda, tundub tsüklilisus kestvat siiani. Kolmas laine lõppes 1950. aasta paiku, et anda teed neljandale. Neljandat tsüklit vedas lennunduse areng, millele andis lisajõudu 1940. aastate lõpul valminud esimene arvuti. Infotehnoloogiline revolutsioon võis alata.

Kuigi tsükli üle vaieldakse, võib paika panna järgmised tähised. 1966. aastaks oli lõppenud esimene kiire arengu faas. Algas inflatsiooniline ajastu, mil kukkus kokku Bretton-Woodsi süsteem ja viis USA sisuliselt pankrotti. 1980. aastate algul suutis Reagan (või oli see hoopis tsüklist tingitud ettekirjutatud paratamatus) inflatsiooni peatada ja stabiilsuse taastada. Stabiilne faas sinna kuuluva börsimaania, toorainete ja kulla hinna languse ning kinnisvara hinna kasvuga kestis 2001. aastani.

2001. aastast oleme vähemalt 20 aastat kestvas Kondratjevi tsükli viimases faasis, mida iseloomustavad deflatsioon, kasumite kahanemine, aktsiate langemine, krediidituru kokkuvarisemine, varade hinnalangus, kinnisvarakrahh, kulla hinna plahvatuslik tõus.

Kuigi juba maiad olid teadlikud u 60 aastat kestvatest majandustsüklitest ja tegid tsükli lõpus ettevalmistusi järgmise tsükli jaoks, on praegune maailm valinud teise tee. Keskpangad püüavad neljanda tsükli normaalset toimimist takistada ja alandasid 2001. aastal intresse, lükates kinnisvarahinnad raketina üles. Tulemuseks on krediidituru kriis.

(https://alartamming.blogspot.com)Eesti majanduse buum ja põmm ei sõltu enam kaugeltki meist endist ja valitsuse silmapaistvast tööst, vaid maailmas toimuvatest protsessidest.

Kuid peale lühiajaliste tsüklite on olemas ka pikaajalised. Ja Eesti majanduse buum ja põmm ei sõltu enam kaugeltki meist endist ning valitsuse silmapaistvast tööst, vaid maailmas toimuvatest protsessidest.

Üks esimesi, kes neid tsükleid märkas, oli Vene majandusteadlane Nikolai Kondratjev, kes 1925. aastal ennustas 1930. aastate maailma majanduse depressiooni. Vene teadlase mainimine on praeguses sotsiaalmajanduslikus aegruumis kindlasti poliitiliselt ebakorrektne. Ehk õigustab seda fakt, et Kondratjev saadeti 1930. aastal eraomanduse idee toetamise pärast Gulagi, kus ta peale kaheksa-aastast vangipõlve ja oma teooria ennustuste täitumist 1938. aastal "tänutäheks" suure panuse eest majandusteaduse arengusse maha lasti.

Kondratjev uuris kaht terviklikku ja üht tollal käimasolevat tsüklit. Keskmiselt oli tsükli pikkus 54 aastat, laiades piirides 50-72 aastat. Esimene oli tööstusrevolutsiooni laine, mis kestis aastail 1787-1842. Teine 1843-1897, mille põhjustas raudteede võrgu kiire ekspansioon ja auruenergia kasutuselevõtt. Kui Kondratjev kirjutas raamatut, oli käimas kolmanda laine tõusufaasi lõpp. Selle algusajaks võib lugeda 1897. aastat, kui elektrienergia alustas võidukäiku ja viis Edisoni nime entsüklopeediatesse. Samal ajal hakkas oma elu elama härra Karl Benzi, kelle nime järgi on tulnud sõna "bensiin" ja leiutis, mida nimetame autoks.

Kõik majandustsükli lained algavad äritegevuse laienemisega, millega kasvavad ka ettevõtete kasumid. Järgneb aktsiaturu kasv ja kinnisvara hinna aeglane tõus. Inflatsioon on madal, tehniline innovatsioon kõrge. Laine teises osas saabub langus. Seda tähistab tugev inflatsioon, millega kaasneb intressitaseme tõus ning aktsiaturgude ja ettevõtete kasumite seisak. Kinnisvara hinnakasv jätkub, kuid tooraineid tabab tõeline buum, hoogustub võlgnevuste kasv.

Esimesed kaks osa vältavad u 27 aastat. Väikese ehmatuse järel majandus stabiliseerub, kõik on ikkagi hästi, ettevõtete kasumid kasvavad, tooraineid tabab hinnalangus, aga kinnisvara tõeline buum. Börs läheb maniakaalsesse seisundisse - kõik tahavad tekkivast rikkusest osa saada. See faas (kestab 10-20 aastat) lõpeb ootamatu šokiga. Finantsturgudel käivitub paanika. Ettevõtete kasumid sulavad olematuks, laenuturg kaob. Paanika taba kinnisvaraturgu. Järgneb deflatsioon ja majanduslik depressioon. Raske aeg kestab u 20 aastat. Kogu tsükkel on parasjagu nii pikk, et iga inimpõlv kinnitab, et tema ajal on olud muutunud ja sellist kriis enam tulla ei saa.

Kuid nagu ikka kõigi protsesside puhul on ühe tsükli lõpp teise algus.

Kuigi enamik majandusteadlasi ei taha sest teooriast midagi kuulda, tundub tsüklilisus kestvat siiani. Kolmas laine lõppes 1950. aasta paiku, et anda teed neljandale. Neljandat tsüklit vedas lennunduse areng, millele andis lisajõudu 1940. aastate lõpul valminud esimene arvuti. Infotehnoloogiline revolutsioon võis alata.

Kuigi tsükli üle vaieldakse, võib paika panna järgmised tähised. 1966. aastaks oli lõppenud esimene kiire arengu faas. Algas inflatsiooniline ajastu, mil kukkus kokku Bretton-Woodsi süsteem ja viis USA sisuliselt pankrotti. 1980. aastate algul suutis Reagan (või oli see hoopis tsüklist tingitud ettekirjutatud paratamatus) inflatsiooni peatada ja stabiilsuse taastada. Stabiilne faas sinna kuuluva börsimaania, toorainete ja kulla hinna languse ning kinnisvara hinna kasvuga kestis 2001. aastani.

2001. aastast oleme vähemalt 20 aastat kestvas Kondratjevi tsükli viimases faasis, mida iseloomustavad deflatsioon, kasumite kahanemine, aktsiate langemine, krediidituru kokkuvarisemine, varade hinnalangus, kinnisvarakrahh, kulla hinna plahvatuslik tõus.

Kuigi juba maiad olid teadlikud u 60 aastat kestvatest majandustsüklitest ja tegid tsükli lõpus ettevalmistusi järgmise tsükli jaoks, on praegune maailm valinud teise tee. Keskpangad püüavad neljanda tsükli normaalset toimimist takistada ja alandasid 2001. aastal intresse, lükates kinnisvarahinnad raketina üles. Tulemuseks on krediidituru kriis.

neljapäev, 27. oktoober 2022

Meedia (infokandja)

Blogi, mis räägib kõigest, mis on Leonhardile oluline. Kommenteerige, tellige, lugege, nautige ja õppige.

Meedia on sisuliselt kogu info, mis liigub meediakandjatel ning mida saab kuulata, vaadata ja lugeda. Kõik loovad ja tarbivad meediat. Kui sa postitad Instagrammi pildi oma potilillest, on see ka meedia. Ajakirjandus ei ole meedia, vaid osa sellest. Aga väga oluline osa. Ühesõnaga see, mis ma praegu kirjutan ja see mida sa siit loed on ka meedia.

Massimeedia on meedia, mis jõuab suurte rahvahulkadeni ja kõnetab paljusid inimesi.

Massimeedia oli varem hea rahva üles kütmise vahend kuid tänapäevase meedia killustumise ajal pole see enam võimalik. Tänapäeval on meedia väga killustunud. Olemas on nii traditsiooniline meedia, alternatiivmeedia, internetimeedia kui ka mõned muud meedia liigid.

Meedia (ladina keeles medium 'keskel olev') on informatsioonikandjate ühine nimetus.

- Kõne, telefon

- Heli- ja videolindistused

- Paber

- Massimeedia: ajaleht, ajakiri, film, raadio, televisioon

- Arvutimängud

- Internet

Meedia – keskkond, kus toimub infoedastus, info avaldamine ja/või massikommunikatsioon.

Meedial on oluline roll informatsiooni viimisel rahvani. Meedia on ka riigi tööriist. Meediaga saab kujundada rahva arvamust, sellega saab manipuleerida, sellele saab valetada. Ka ajakirjandus on osa meediast.Meedia on sisuliselt kogu info, mis liigub meediakandjatel ning mida saab kuulata, vaadata ja lugeda. Kõik loovad ja tarbivad meediat. Kui sa postitad Instagrammi pildi oma potilillest, on see ka meedia. Ajakirjandus ei ole meedia, vaid osa sellest. Aga väga oluline osa. Ühesõnaga see, mis ma praegu kirjutan ja see mida sa siit loed on ka meedia.

Massimeedia on meedia, mis jõuab suurte rahvahulkadeni ja kõnetab paljusid inimesi.

Massimeedia oli varem hea rahva üles kütmise vahend kuid tänapäevase meedia killustumise ajal pole see enam võimalik. Tänapäeval on meedia väga killustunud. Olemas on nii traditsiooniline meedia, alternatiivmeedia, internetimeedia kui ka mõned muud meedia liigid.

Varem oli põhiliseks meedia levimise viisiks massikommunikatsioon. Massikommunikatsioon on kommunikatsioon, kus saatja on vastuvõtja jaoks umbisikuline.

Massikommunikatsiooni puhul seega saatja ei ole mitte subjekt, vaid teabekanal, mille suhe vahendatava sisuga on vastuvõtjale tundmatu ja kontrollimatu. Saatja umbisikulisus tähendab, et erinevalt kommunikatsiooni normaalsituatsioonist ei ole vastuvõtjal võimalik kinnitada teate vastuvõtmist, saatjal ei ole võimalik kontrollida teate kohalejõudmist ja saatjal ei ole võimalik ka kontrollida tõlgendusreeglitest kinnipidamist. Kommunikatsiooni mõiste kasutamist selles olukorras õigustab asjaolu, et vastuvõtja tõlgendus temale vahendatud sisust on olemuselt autokommunikatiivne. Tagasiside massikommunikatsiooni olukorras tähendab vastuvõtja autokommunikatiivset võimet sünteesida uusi tähendusi. Kuid tänapäeval on massikommunikatsioon väga nüri meedia levitamise viis.

Tänapäeval on meedia levitamiseks parim viis isikustamine ehk meedia võimalikult täpne sihtimine selle peale, mida konkreetne inimene tahab näha. See võib viia enda arusaamade kivistumiseni ning äärmuste ja populismi kasvuni. Seetõttu võiks vahepeal jälgida ka teistsuguse sisuga meediat.

Meedia läbipaistvus

Meedia peaks olema läbipaistev.

Meedia läbipaistvus käsitleb meedia avatust ja vastutavust ning seda on võimalik defineerida kui uudisväärtusliku informatsiooni läbipaistvat esitamist uudisväärtuslikkuse ideel põhinevalt.[1] Meedia läbipaistvus on tänapäevase igapäevase meedia suurim väljakutse kõikjal maailmas, kuna meediakanalid ja ajakirjanikud kogevad pidevalt reklaamijate, informatsiooniallikate, kirjastajate ning muude mõjugruppide survet.

Uudisteallikad võivad mõjutada seda, millist teavet avaldatakse ja milline teave jäetakse avaldamata. Mõnikord võivad avaldatud andmed olla uudisteallikate poolt kinni makstud, kuid meedia lõpptoode (artikkel, saade, postitus ajaveebis jne) ei osuta selgelt sellele, et teade oleks kas kinni makstud või mingil viisil mõjutatud. Selline meedia läbipaistmatus või mitte-läbipaistvus rikub meedia ja avalikkuse omavahelist usaldust ning suhete läbipaistvust. Lisaks on sel tagajärjed uutele reklaamivormidele ja avalike suhete vormidele, näiteks sulanduvale reklaamile ja kaubamärgi kuvandi loomisele ajakirjanduse kaudu (brand journalism).

Meedia läbipaistvus on normatiivne kontseptsioon ja see saavutatakse siis, kui:

kolmapäev, 26. oktoober 2022

Kodanike riik

Blogi, mis räägib kõigest, mis on Leonhardile oluline. Kommenteerige, tellige, lugege, nautige ja õppige.

Eesti riik on kodanike riik. See tähendab, et kodanikel on selles riigis suur roll. Eesti kodanikel on palju eriõigusi, mis mittekodanikel (välisriigi kodanikel ja kodakondsuseta inimestel) puuduvad.

Eesti riik on kodanike riik. See tähendab, et kodanikel on selles riigis suur roll. Eesti kodanikel on palju eriõigusi, mis mittekodanikel (välisriigi kodanikel ja kodakondsuseta inimestel) puuduvad.

Eesti kodanike eriõigused

Nagu juba märgitud, pole Eesti kodanike õigused võrreldes mittekodanikest alaliste elanikega väga palju suuremad. Erisusi leidub põhiliselt riigivõimu teostamise küsimustes. Vaatleme, milles Eesti kodanike eriõigused täpsemalt seisnevad.

Põhiseadusega on sätestatud järgmised erisused.

Põhiseadusega on sätestatud järgmised erisused.

- Ühtki Eesti kodanikku ei tohi Eestist välja saata ega takistada Eestisse asumast (§ 36).

- Ühtki Eesti kodanikku ei tohi välisriigile välja anda muidu, kui välislepingus ettenähtud juhtudel ning vastavas lepingus ja seaduses sätestatud korras; Väljaandmise otsustab Vabariigi Valitsus (§ 36).

- Erakondadesse võivad kuuluda ainult Eesti kodanikud (§ 48).

- Eesti kodaniku kohus on olla ustav põhiseaduslikule korrale ning kaitsta Eesti iseseisvust. Kui muid vahendeid ei leidu, on igal Eesti kodanikul õigus osutada põhiseadusliku korra vägivaldsele muutmisele omaalgatuslikku vastupanu. Eestis viibivad teiste riikide kodanikud ja kodakondsuseta isikud on kohustatud järgima Eesti põhiseaduslikku korda (§ 54-55).

Sisuliselt olulisimad kodanikuseisundi eelised seisnevad ligipääsus riigivõimu ja avaliku teenistuse ametikohtadele ning teatud oluliselt reguleeritud tegevustele erasektoris, ennekõike õiguse alal. Ainult Eesti Vabariigi kodanik:

- võib olla Eesti president (põhiseadus § 79);

- võib valida ja olla valitud Riigikokku (põhiseadus § 60, Riigikogu valimise seadus § 4);

- võib olla kohaliku omavalitsuse volikogu liige (kohaliku omavalitsuse volikogu valimise seadus § 5; õigus laieneb ka Euroopa Liidu kodanikele);

- võib olla presidendi valimiskogu liige (põhiseaduse § 79, Riigikogu valimise seadus § 11, kohaliku omavalitsuse volikogu valimise seadus § 14; mõningatesse komisjonidesse kvalifitseerub ka Euroopa Liidu kodanik);

- võib olla avalikus teenistuses, näiteks olla riigiametis ja kohaliku omavalitsuse volikogus (avaliku teenistuse seadus § 14, vt kommentaari allpool);

- võib tegutseda riigikontrolörina (riigikontrolli seadus § 19);

- võib tegutseda õiguskantslerina (õiguskantsleri seadus § 6);

- võib tegutseda riigi peaprokurörina, juhtiva riigiprokurörina, juhtivprokurörina, riigiprokurörina, vanemprokurörina, eriasjade prokurörina või ringkonnaprokurörina, samuti prokuröri abina (prokuratuuriseadus § 15);

- võib olla Eesti Panga president, nõukogu esimees või liige (Eesti Panga seadus §-d 7, 8, 10);

- võib tegutseda kohtuniku ja rahvakohtunikuna (kohtute seadus §-d 47, 103);

- võib tegutseda notarina (notariaadiseadus § 6, laieneb Euroopa Liidu kodanikele);

- võib teenida politseis (politsei ja piirivalve seadus § 38);

- võib töötada kohtutäiturina (kohtutäituri seadus § 10, laieneb Euroopa Liidu kodanikele);

- võib olla Eesti Teaduste Akadeemia liige (Eesti Teaduste Akadeemia seadus § 5);

- võib olla valla- või linnasekretär (kohaliku omavalitsuse korralduse seadus § 55).

Euroopa Liiduga ühinemine on paljud senised Eesti kodanike tegevusalad avanud teiste liikmesriikide kodanikele, ehkki mitte kolmandatele isikutele. Üldjuhul vastab sellele Eesti kodanike sarnane tegevusõigus teistes riikides.

Üks olulisemaid küsimusi on õigus tegutseda ametnikuna. Kuigi avalik teenistuja määratletakse jätkuvalt Eesti kodakondsuse nõude kaudu, sätestab avaliku teenistuse seadus, et ametisse võib nimetada ka Euroopa Liidu liikmesriigi kodaniku. Samas täpsustab seadus, et ametisse võib nimetada ainult Eesti kodaniku, kui ametikohal teostatakse avalikku võimu ja kaitstakse avalikku huvi. Niisugused ametikohad on eelkõige seotud riikliku järelvalve teostamise, riigikaitse ja riigisaladuse või salastatud välisteabe töötlemisega, põhiõiguste piiramisega ning kohtuvõimu teostamisega.